最新全球TOP12电子代工ODM厂商业绩大PK

【导语】 2024Q1,传统ODM厂商仍徘徊于盈亏的边缘,行业激烈竞争下不断发力汽车、AI服务器等新兴市场,寻找新的业绩增长点。

2024Q1,传统ODM厂商仍徘徊于盈亏的边缘,行业激烈竞争下不断发力汽车、AI服务器等新兴市场,寻找新的业绩增长点。

什么是ODM?

随着以智能手机、PC为代表的消费电子产业链不断发展,品牌厂商逐步把产品的研发、设计和制造委托给专业制造商。

委外模式中主要包括 ODM(Original Design Manufacturing,即原始设计制造商)、EMS(Electronic Manufacturing Service,即电子制造服务商)、IDH(Independent Design House,即独立设计公司)这三种模式,其中ODM制造商在产品设计和研发方面有着较强的能力,通常致力于满足市场特定需求,使产品更具差异化,大家可以简单理解为"ODM=EMS+IDH"。

ODM、EMS、IDH三大模式对比

(图片来源:芯八哥整理)

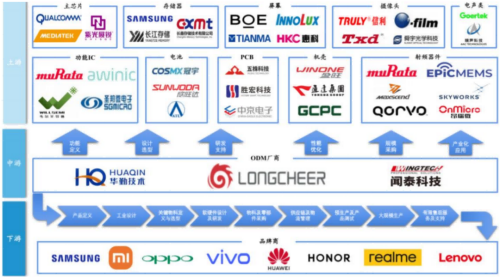

讲得具体些就是,ODM厂商可以为终端的品牌厂商做到“一条龙”服务。

ODM厂商在消费电子供应链中的作用及关联

(资料来源:龙旗科技招股书)

远期看,随着消费电子行业市场竞争加剧,产品更新迭代加速,产业链分工进一步细化,品牌商逐渐将自身主要研发力量投入旗舰产品研发,而在主力产品线上选择与ODM厂商合作,定制化打造高性价比、品质稳定可靠的“爆款”产品。同时,未来品牌商主力产品将必然进入提升产品性价比、降低产品成本、迭代升级产品功能的创新阶段,品牌商将主要通过与ODM厂商合作,在众多主力产品领域保持品牌商市场占有率与竞争力。

由此,ODM厂商已经成为电子信息产品制造的重要研发生产综合平台,ODM模式逐渐成为终端制造行业的制造趋势之一。

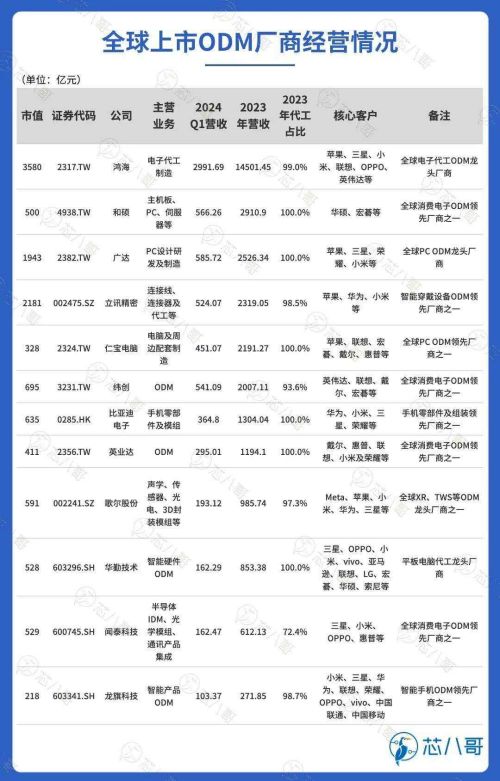

行业营收大而不强

行业规模效益较低。从电子代工ODM厂商最新营收数据看,行业基本形成“一超多强”的竞争格局。“一超”中,2023年鸿海精密(旗下包括富士康、工业富联等)以约14501.45元营收持续位居榜首,2024Q1仅一季度的营收就高达2991.69亿元,远远领先于行业内其他同行,成为当之无愧的代工“一哥”。

剩余厂商中,以比亚迪电子、歌尔、华勤技术、闻泰科技及龙旗科技等为代表的中国大陆厂商,主要以智能手机ODM为切入点,营收规模普遍在500-2000亿元区间。

总的来看,全球主要上市ODM公司中,“一超多强”行业格局延续,行业规模效益较低,估值普遍偏低,在当前全球智能手机、PC等消费电子大类需求陷入存量竞争趋势下,行业迫切需求新的经济增长点。

全球上市ODM厂商经营情况

(资料来源:各公司最新财报及预测、芯八哥整理)

行业增长逐步回正。从厂商最新营收增长数据看,2024Q1以龙旗科技、比亚迪电子、纬创、闻泰科技、英业达及立讯精密等为代表厂商营收走出低谷态势;净利润增长方面,歌尔、广达、鸿海、比亚迪电子等凭借消费电子行业复苏助推,净利润增长逐步回正。

全球主要上市ODM厂商营收及净利润增长情况

(资料来源:各公司最新财报及预测、芯八哥整理)

行业整体处于盈亏临界点。从电子代工ODM行业经营质量看,头部ODM厂商2024Q1平均毛利率约7.66%,其中闻泰科技(8.99%)、立讯精密(10.44%)及华勤(13.52%)等毛利率最高,行业基本处于8%的亏损临界点。从净利率可以了解到,2024Q1头部厂商一度低至2.25%,立讯精密、广达及华勤技术等最高也才显示行业利润属实有限。4.93%,显示行业利润属实有限。

全球主要上市ODM厂商毛利及净利率情况

(资料来源:各公司最新财报及预测、芯八哥整理)

综上,随着2022年下半年以来全球以智能手机和PC为代表的消费电子需求需求低迷,手机产业链产能急剧过剩,作为供应链中最薄弱的一环,消费电子ODM利润水平处于盈亏临界点的边缘。从营收规模看,行业向头部集中趋势明显,但是从行业发展趋向看,向汽车、服务器等多元化业务拓展已成必然选择之一。

市场格局多元分化

1、智能手机行业加速ODM转型

尽管全球消费电子品类不断丰富,但按出货量及行业规模计算,智能手机依然为电子代工行业中最重要的组成部分。截止2023年底,全球ODM/IDH智能手机出货约占智能手机市场比重达43%,尽管 2023 年整体智能手机出货量下降了4%,但ODM/IDH出货量全年保持平稳,显示在存量智能手机行业中计外包逐渐成为主流。

全球ODM/IDH智能手机出货量情况

(资料来源:Counterpoin、芯八哥整理)

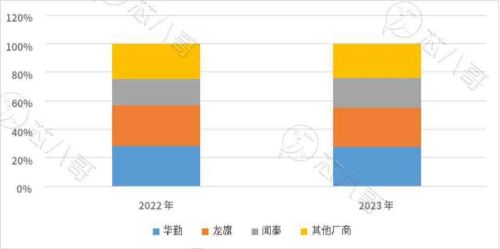

就具体市场份额看,2023年以华勤、龙旗及闻泰为代表厂商市占率超过75%,行业加速向头部厂商集中。

全球智能手机行业ODM/IDH份额占比

(资料来源:Counterpoin、芯八哥整理)

从主流手机品牌大厂最新动态看,包括三星、小米、荣耀、OPPO、vivo 及魅族等品牌正将部分产品线外包给ODM/IDH厂商。其中,闻泰科技2024年或承接三星2024年超4000万部手机ODM订单,有望重新成为三星最大的ODM供应商。长远看,由于ODM/IDH行业存在规模效益、技术门槛、综合服务能力要求高等竞争特点,未来行业龙头企业市场占有率有望进一步提升。

部分手机品牌代工外部比重及合作厂商一览

(资料来源:各公司最新财报及预测、芯八哥整理)

2、PC/平板电脑行业ODM占据主导

由于PC/平板行业技术发展和方案设计较为成熟,产业链分工明确、完整,更新迭代的幅度较小。一直以来,广达、仁宝及和硕等ODM厂商在PC制造中占比接近90%,联想、惠普及戴尔等品牌厂商主要负责产品的研发或销售。

PC/平板电脑中ODM占比

(资料来源:Counterpoin、芯八哥整理)

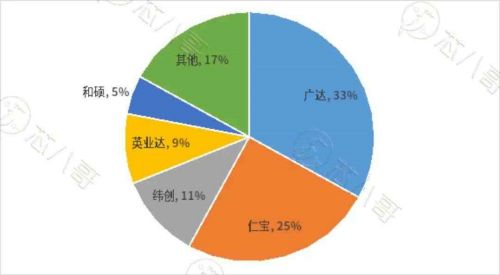

就具体市场份额看,PC市场主要以中国台湾厂商为主,广达、仁宝、纬创、英业达、和硕市场份额超过80%。近几年随着华为、小米及荣耀等新兴品牌厂商崛起,带动了包括华勤、龙旗等ODM厂商出货量快速增长,凭借成本效率和供应链优势有望后来居上,潜力巨大。

PC行业ODM份额占比

(资料来源:Counterpoin、芯八哥整理)

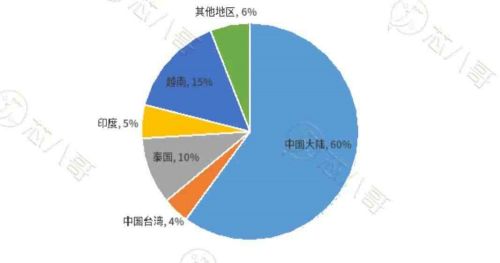

从区域产能布局看,根据各ODM厂商最新动态及财报显示,中国大陆仍是全球主要的PC生产基地,但近年来以仁宝、广达、纬创及和硕等为代表厂商积极加速在东南亚市场产能布局。

PC行业区域产能占比

资料来源:Counterpoin、芯八哥整理

3、汽车和服务器ODM转型是重点

近年来,智能手机、PC等消费电子大类行业因市场饱和、换机周期延长、技术更新速度放缓等综合因素下,行业产业链产能急剧过剩,主流品牌厂商的产品路线图、采购计划、存货控制和现金流管理等方面都逐渐偏向于保守,导致上游ODM利润及经营压力增加,部分厂商毛利率水平也基本处于盈亏临界点的边缘。

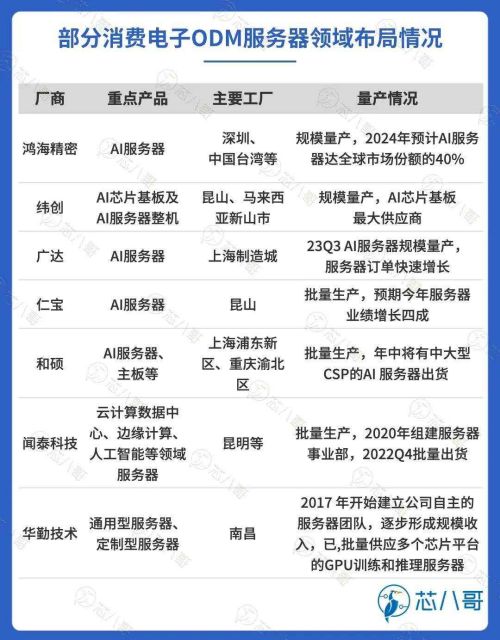

服务器方面,2023年以来,随着AI服务器兴起,以鸿海精密、广达、纬创、英业达、仁宝及和硕等台系厂商均加速扩产AI服务器产能,其2024年订单展望仍维持供不应求态势。

部分消费电子ODM服务器领域布局情况

(资料来源:各公司财报及预测、芯八哥整理)

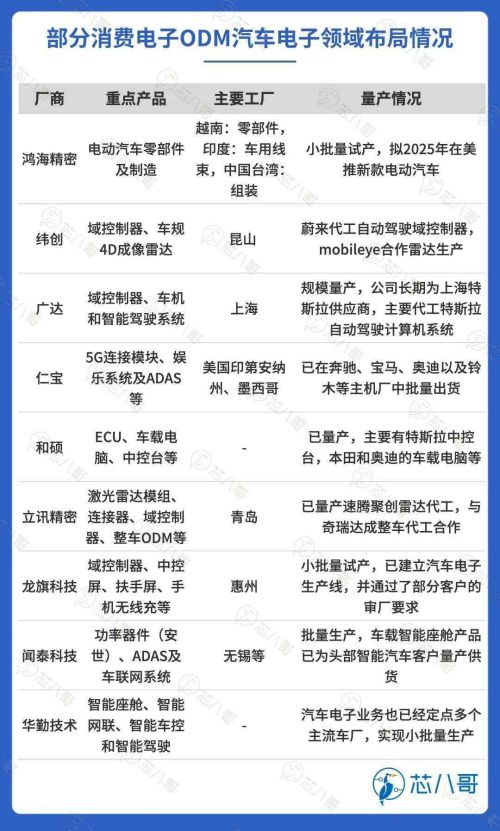

汽车方面,随着全球电动汽车及智能汽车高速增长,汽车电子行业的硬件代工及制造赛道正吸引越来越多的传统消费类电子代工巨头进入,尤其以域控制器、车载通信模组、激光雷达、AR-HUD等智能化相关的高附加值产品作为主要切入点。如鸿海精密、立讯精密、广达、纬创、和硕等果链代表团,也纷纷进入汽车电子赛道开启代工之路。

以行业龙头鸿海精密为例,公司在汽车方面布局主要锁定东南亚、美国和欧洲市场,预期2025年在美国市场推出新车款。立讯精密与奇瑞组建合资公司,计划从事新能源汽车的ODM平台开发和整车的组装。

部分消费电子ODM电子领域布局情况

(资料来源:各公司财报及预测、 芯八哥整理)

写在最后

近年来,传统消费电子市场已经由成长期步入存量竞争阶段,不仅使得上游产业链产品订单因竞争激烈,加大了产品让利,让毛利受到侵蚀,也使得曾经风光无限的供应链ODM面临着低利润的困境。对于很多传统ODM而言,组装业务并不赚钱,更多的是通过组装获得上游零部件采买话语权,获得更多零部件订单空间。

从头部ODM最新财报展望看,随着智能手机为代表的细分行业供应商在相互压价争夺订单的过程中竞争不断加剧,多家ODM在业务转型的同时仍面临着毛利率持续下滑的困境。积极布局AI服务器、汽车电子及XR等新兴市场,多元化发力AIoT、AI+等细分市场,头部ODM的转型升级仍在路上。

新闻来源:芯八哥

关于ITES深圳工业展:

2025 ITES深圳工业展聚焦精密制造全工艺流程,推进高端装备与智能制造的应用发展,将数字化、柔性化、定制化的零件加工解决方案和围绕装配、测试、物流、包装等自动化系列解决方案以场景化方式呈现,为电子及产品制造、新能源及汽车制造、半导体等其他行业发展增势赋能。